Betaalrisico's in de huur- en koopsector, 2002-2015

U bekijkt op dit moment een afgesloten indicator. Deze indicator wordt niet meer bijgewerkt. De reden hiervoor staat hieronder vermeld. De archiefversies van deze indicator (indien aanwezig) zijn nog wel beschikbaar.

Deze indicator wordt niet meer geactualiseerd.

Informatie over betaalbaarheid van wonen en woonlasten van huurders en eigenaar-bewoners is te vinden bij de Lokale Monitor Wonen van Woonbond, Aedes, VNG, G4 en G40 (via de website waarstaatjegemeente.nl), op de website van Woononderzoek Nederland (WoON) en bij het CBS.

In de afgelopen jaren is het aantal en aandeel huurders in geldnood verder gestegen. In 2015 had maar liefst 18 procent van alle huurders een ontoereikend huishoudensinkomen voor de betaling van de netto huur en de meest noodzakelijke uitgaven voor het levensonderhoud. Een dergelijke situatie resulteert in een betaalrisico: het risico dat een huishouden op een gegeven moment de maandelijkse woonlasten niet meer kan betalen. In de koopsector had 'slechts' 3 procent van de huishoudens een betaalrisico. De relatief hoge en stijgende betaalrisico's in de huursector betekent niet automatisch dat de huren te hoog zijn. Betaalrisico's hangen bovenal samen met problemen in de inkomenssfeer.

Half miljoen huurders in de knel

In de afgelopen jaren is het aantal en aandeel huurders in geldnood verder gestegen. Had in 2012 13 procent van alle huurders een betaalrisico, in 2015 was dit aandeel gestegen tot 18 procent. In totaal hadden ruim 500.000 huurders een ontoereikend inkomen voor de betaling van de netto huur en de meest noodzakelijke uitgaven voor het levensonderhoud. Een dergelijke situatie resulteert in een betaalrisico: het risico dat een huishouden op een gegeven moment de huur niet meer kan betalen. Betaalrisico's zeggen daarmee iets over potentiële, en dus niet over de werkelijke, betaalachterstanden. Zo zullen sommige huishoudens wellicht nog een spaarpotje hebben waarmee ze het 'tekort' al dan niet tijdelijk kunnen dichten. Desalniettemin ligt de recente toename van het aantal huurders met een betaalrisico in lijn met de ontwikkeling in de betaalachterstanden bij woningcorporaties. Een recente studie van Aedes laat zien dat het aantal huurders met financiële problemen toenam tussen 2013 en 2014, resulterend in toenemende betaalachterstanden (Aedes 2015).

Betaalrisico's doen zich vooral voor in de huursector. In de gehele periode 2002-2015 schommelde het aandeel eigenaren-bewoners met een betaalrisico tussen de 2 en 3 procent (zie ook Schilder et al. 2013). In 2015 hadden ruim 100.000 eigenaren-bewoners een betaalrisico.

Betaalrisico's vooral het gevolg van inkomensproblemen

Eerder PBL-onderzoek liet zien dat de toenemende betaalrisico's onder huurtoeslagontvangers in de periode 2002-2012 vooral samenhingen met de gestegen kosten van het levensonderhoud in combinatie met de door de economische crisis achtergebleven inkomensontwikkeling en in veel mindere mate met het huurbeleid (De Groot et al. 2014). Sinds 1 juli 2013 mogen de huren echter sterker stijgen dan de inflatie en mogen verhuurders een hogere huurverhoging vragen aan huishoudens die niet tot de doelgroep van de sociale huursector behoren. Ook moeten huurtoeslagontvangers sinds 2012 een groter deel van de huur zelf betalen door de verlaging van de subsidiepercentages.

Deze beleidswijzigingen lijken te hebben bijgedragen aan de recente toename van het aandeel huurders met een betaalrisico. Blijkens het huishoudboekje van huurtoeslagontvangers in de gereguleerde huursector is de gemiddelde huurprijs tussen 2012 en 2015 inderdaad gestegen, waarbij rekening houdend met de prijsontwikkeling die in deze periode plaatsvond. Het bedrag dat huurtoeslagontvangers daadwerkelijk kwijt waren aan de netto huur nam echter nog meer toe. Dat komt omdat het gemiddelde huurtoeslagbedrag afnam. De balans tussen inkomsten en uitgaven kwam verder onder druk te staan door de reële inkomensdaling.

Desalniettemin blijven betaalrisico's bovenal terug te herleiden tot problemen in de inkomenssfeer. Vooral huurders met een inkomen onder het sociale minimum hebben een betaalrisico. In 2015 gold dat voor bijna de helft van alle huurtoeslaggerechtigden met een inkomen onder het sociale minimum. Bij deze groep is het inkomen simpelweg te laag om betaalbaar te kunnen wonen. Onder meer welvarende huurders komen betaalrisico's beduidend minder vaak voor. Zo had in 2015 'slechts' 11 procent van alle huurtoeslaggerechtigden met een inkomen boven het sociale minimum een betaalrisico. Dit is evenwel ruim een verdubbeling ten opzichte van 2012. Wederom geldt als mogelijke verklaring het inkomensafhankelijke huurbeleid en de verlaging van de subsidiepercentages in de huurtoeslag. Onder huishoudens die op grond van het huishoudensinkomen niet tot de doelgroep van de huurtoeslag behoren zijn de betaalrisico's tot slot zelfs vrijwel nihil.

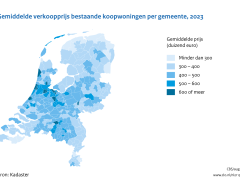

Vooral in stedelijke regio's veel huurders met een betaalrisico

Vooral in de meer stedelijke regio's zijn relatief veel huishoudens te vinden met een betaalrisico. Het gaat hierbij niet alleen om stedelijke regio's in de Randstad zoals Amsterdam, Den Haag en Rijnmond, maar ook om stedelijke regio's aan de randen van Nederland zoals Zuid-Limburg en Groningen stad en omgeving. Ook de meer noordelijk gelegen regio's worden gekenmerkt door relatief hoge betaalrisico's.

Regionale verschillen in het aandeel huishoudens met een betaalrisico zijn vooral zichtbaar in de huursector. Conform het beeld in 2012 tellen vooral de meer perifere regio's, met name in het noorden van Nederland, relatief veel huurders met een betaalrisico. In deze regio's had in 2015 22 procent of meer van alle huurders een ontoereikend inkomen voor de bekostiging van de woonlasten en de andere noodzakelijke uitgaven. Ook de twee grootstedelijke regio's in de Randstad, Amsterdam en Rijnmond, springen in het oog als regio's waar relatief veel huurders een betaalrisico hebben. Daarentegen worden regio's in het midden en oosten van het land gekenmerkt door een relatief laag aandeel huurders met een betaalrisico.

In 2012 werd de regio Lelystad en omgeving nog bestempeld als koploper in het rijtje van regio's met een relatief sterke betaalrisicoproblematiek. In deze regio had circa een kwart van alle huurders in dat jaar een ontoereikend inkomen voor de netto huur en de meest noodzakelijke uitgaven voor het levensonderhoud (De Groot et al. 2014). Opvallend genoeg - en tegen de landelijke trend in - is het aandeel huurders met een betaalrisico gedaald tussen 2012 en 2015. In 2015 had 19 procent van de huurders een betaalrisico. Een mogelijke verklaring voor deze daling is dat in de regio Lelystad en omgeving - wederom tegen de landelijke trend in - het aandeel huurtoeslagontvangers met een inkomen beneden het sociale minimum is afgenomen: van 70 naar 56 procent. En het zijn vooral de 'minimahuishoudens' die een betaalrisico hebben. Een andere mogelijke verklaring kan worden gevonden in de huurprijsontwikkeling: in de regio Lelystad en omgeving stegen de huurprijzen minder hard dan gemiddeld.

Bronnen

- Schilder, F., C. de Groot & J. Conijn (2013) Kopers in de knel? Betaalbaarheid in de koopsector (Amsterdam: ASRE).

- Groot, C. de, F. Schilder, F. Daalhuizen & F. Verwest (2014) Kwetsbaarheid van regionale woningmarkten. Financiële risico's van huishoudens en hun toegang tot de woningmarkt, Den Haag: Planbureau voor de Leefomgeving.

- Dam, F. van, M. Eskinasi & C. de Groot (2014) Nieuwe uitdagingen op de woningmarkt, Balans van de Leefomgeving 2014 deel 2, Den Haag: Planbureau voor de Leefomgeving.

- Aedes kenniscentrum (2015), Corporatiemonitor Huisuitzettingen en Huurachterstanden, Den Haag: Aedes

Technische toelichting

- Naam van het gegeven

- Betaalrisico's in de huur- en koopsector, 2002-2015

- Omschrijving

- -

- Verantwoordelijk instituut

- Planbureau voor de Leefomgeving (PBL), auteurs: Carola de Groot en Frans Schilder

- Berekeningswijze

- Voor de analyses is gebruik gemaakt van een reeks van woononderzoeken (vanaf 2006 bekend onder de naam WoonOnderzoek Nederland, tot 2006 bekend onder de naam WoningBehoefte Onderzoek) voor de periode 2002-2015. Voor het vaststellen of een huishouden een betaalrisico heeft is uitgegaan van de budgetbenadering. Daarbij is gekeken of het netto besteedbaar huishoudinkomen toereikend is voor de netto woonlasten en de minimale bedragen die het Nationaal Instituut voor Budgetvoorlichting (Nibud) hanteert voor de meest basale, noodzakelijke uitgaven voor het levensonderhoud (zoals energie, water en voeding). In deze benadering is er geen ruimte voor onverwachte uitgaven zoals extra ziektekosten of voor uitjes. De netto woonlasten refereren naar de lasten die voortvloeien uit het aangaan van een hypotheek (aflossing en hypotheekrente) of het tekenen van een huurcontract (basishuur), vermindert met een eventueel ontvangen huurtoeslag en het effect van de hypotheekrenteaftrek. Om te bepalen wat een alleenstaande minimaal nodig heeft voor de noodzakelijke uitgaven inzake het levensonderhoud is gebruik gemaakt van de minimale bedragen uit de Nibud voorbeeldbegrotingen. Om van het minimale budget voor een alleenstaande naar het minimale budget voor een meerpersoonshuishouden te komen, is het minimale budget vermenigvuldigd met zogenaamde equivalentiefactoren. Als het inkomen niet toereikend is voor de netto woonlasten en de noodzakelijke uitgaven voor het levensonderhoud, bestaat er een risico dat het huishouden de woonlasten niet kan betalen. Er is dan sprake van een betaalrisico. Een betaalrisico betekent niet automatisch dat er sprake is van een betaalachterstand. Sommige huishoudens hebben wellicht nog een spaarpotje waarmee ze het 'tekort' al dan niet tijdelijk kunnen dichten.Een uitgebreidere toelichting op de gehanteerde methodiek is te vinden in de PBL-publicatie 'Kwetsbaarheid van regionale woningmarkten. Financiële risico's van huishoudens en hun toegang tot de woningmarkt' (2014).In een van de analyses is onderscheid gemaakt tussen een drietal inkomensgroepen. Huishoudens met een inkomen beneden het sociale minimum hebben een inkomen beneden het minimuminkomensijkpunt van de huurtoeslag. Voor alleenstaanden jonger dan 65 jaar bedroeg deze grens 15.175 euro in 2015. Huishoudens met een dergelijk laag inkomen behoren tot de doelgroep van de huurtoeslag, maar moeten een bepaald bedrag zelf aan huur betalen. Over dit bedrag ontvangen zij geen huurtoeslag. Huishoudens met een inkomen boven de maximale inkomensgrens van de huurtoeslag behoren niet tot de doelgroep van de huurtoeslag. In 2015 lag deze grens voor alleenstaanden jonger dan 65 jaar 21.950 euro.

- Basistabel

- -

- Geografische verdeling

- Nederland en COROP-gebieden. Vanwege de sterke functionele relaties tussen de regio Amsterdam en de gemeente Almere is de gemeente Almere toegekend aan COROP-regio Groot-Amsterdam.

- Verschijningsfrequentie

- In principe om de drie jaar

- Achtergrondliteratuur

- De Groot, C., F. Schilder, F. Daalhuizen & F. Verwest (2014), Kwetsbaarheid van regionale woningmarkten. Financiële risico's van huishoudens en hun toegang tot de woningmarkt, Den Haag: Planbureau voor de Leefomgeving PBL (2016) Betaalbaarheid van het wonen in de huursector. Verkenning van beleidsopties, Den Haag: Planbureau voor de Leefomgeving

- Betrouwbaarheidscodering

- C, schatting, gebaseerd op een groot aantal (accurate) metingen; de representativiteit is grotendeels gewaarborgd).Het WoON een grootschalige enquête is waarvan de uitkomsten representatief zijn voor de Nederlandse bevolking van 18 jaar en ouder, niet woonachtig in een instelling. Zie ook de website van het WoON: https://www.rijksoverheid.nl/onderwerpen/onderzoeken-over-bouwen-wonen-en-leefomgeving/inhoud/lopende-onderzoeken/woononderzoek-nederland-woon.

Archief van deze indicator

Bekijk meer Bekijk minder

Referentie van deze webpagina

CLO (2016). Betaalrisico's in de huur- en koopsector, 2002-2015 (indicator 2174, versie 02, ), www.clo.nl. Centraal Bureau voor de Statistiek (CBS), Den Haag; PBL Planbureau voor de Leefomgeving, Den Haag; RIVM Rijksinstituut voor Volksgezondheid en Milieu, Bilthoven; en Wageningen University and Research, Wageningen.